Процесс проведения скоринговой оценки кредитоспособности ссудозаёмщиков

По просьбе нашего читателя постараемся описанную тему от 03:55 | 17.07.2019 раскрыть ещё глубже, сегодня рассмотрим Процесс проведения скоринговой оценки кредитоспособности ссудозаёмщиков. Не будем разливать воду, а преступим рассмотрению этого вопроса.

Основное положение

Обычно для анализа кредитоспособности потенциального заёмщика запрашиваются:

- копия документов, удостоверяющего личность заёмщика;

- подтверждение доходов клиента: справка по форме 2-НДФЛ, копия налоговой декларации по форме 3-НДФЛ;

- Дополнительно также могут запросить документы собственности на имущество и прочие, которые могут подтвердить платёжеспособность и деловую репутацию клиента.

Специалисты банка проводят анализ платёжеспособности индивидуального заёмщика на базе данных о среднемесячном доходе и размерах удержаний за предшествовавшие шесть месяцев, а также сведений на основании анкеты. Результат вычисляется как среднемесячный доход за вычетом всех обязательных платежей и корректируется на поправочный коэффициент, который различается в зависимости от величины дохода (от 0,3 до 0,6). Чем больше доход, тем больше корректировка.

Замечание 1

Для снижения и контроля рисков, банки должны ежеквартально проводить оценку финансового состояния заёмщика.

В качестве совершенствования оценки кредитоспособности физических лиц предлагается использовать скоринговую систему при определении объёмов выдаваемых кредитов.

Кредитные баллы предназначены для измерения риска дефолта потенциального заёмщика с учётом различных факторов кредитной истории. Формулы для расчёта кредитных баллов обычно западными банками не раскрываются, но, в целом используются следующие компоненты, которые можно рассмотреть в качестве применимого опыта:

- 35% составляет кредитная история – наличие или отсутствие компрометирующей информации. Банкротство, залоги, судебные решения, соглашения, конфискации, выкуп имущества, просроченные платежи могут стать причиной отказа в выдаче кредита.

- 30% приходится на долговую нагрузку – эта категория рассматривает ряд конкретных измерений долговой нагрузки, включая количество счетов с овердрафтами, существующие кредитные обязательства, покупки в рассрочку.

- 15% доля приходится на срок кредитной истории – средний период кредитования и срок первоначального кредита.

- 10% составляет оценка используемых типов кредита (рассрочка, офердрафты, потребительское кредитование, ипотека), показывает историю управления различным видами кредитов.

- 10% доля оценки приходится на количество запросов на выдачу кредита – рейтинг заёмщика снижается, если запросы были сделаны в больших количествах в последнее время (14–45 дней).

Скоринговые модели должны быть основаны на актуальных данных и быстро перенастраиваться при изменении кредитной политики банка.

В работе скоринговой модели большую роль играет бюро кредитных историй. Необходимо изучить кредитную историю потенциального заёмщика и супруги(а) заявителя. Все виды доходов и расходов заёмщика должны быть документально подтверждены.

Пример 2

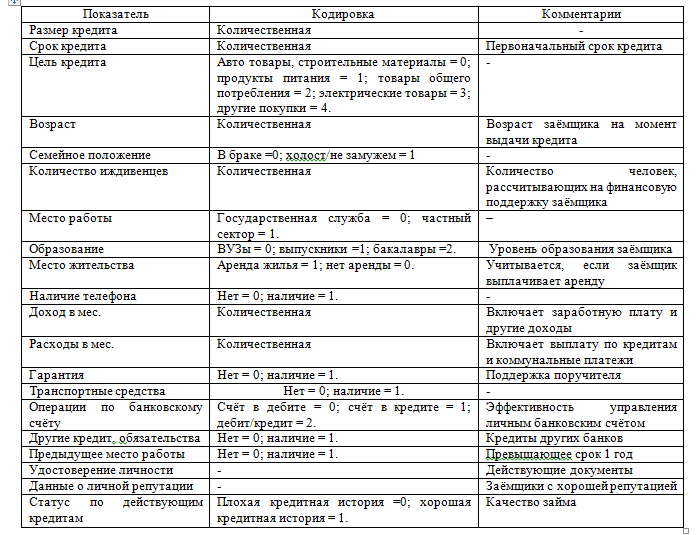

На рисунке 1 представлена информация, разработанная зарубежными банками для получения информации о цели кредита, личных особенностях заёмщика и кредитной истории заёмщика.

Рисунок 1. Переменные, используемые в скоринговых моделях оценки кредитоспособности заёмщиков.

Кредитный рейтинг используется в качестве инструмента для принятия окончательного решения.

При оценкекредитных рисков потенциальных заёмщиков принимается во внимание ряд факторов:возраст, семейное положение и образование, количество его/её иждивенцев, место проживания клиента, профессия, стаж, опыт работы в текущее время. А также следующая финансовая информация: регулярные доходы клиента и обязательства; кредитная история, которая включает в себя такие факты, как качественное погашение кредита; предыдущее позитивное сотрудничество с банком, если клиент уже является клиентом банка.

Заключение

Конечно можно много говорить по теме Процесс проведения скоринговой оценки кредитоспособности ссудозаёмщиков, но основную суть мы изложили по этому вопросу. Если вам нужно дополнительная консультация, пожалуйста пишите ваши сообщения нам на почту. Все поступившие вопросы рассматриваются и не остаются без ответа.

ПОМОГАЕМ УЧИТЬСЯ НА ОТЛИЧНО!

Выполняем ученические работы любой сложности на заказ. Гарантируем низкие цены и высокое качество.

Деятельность компании в цифрах:

Зачтено оказывает услуги помощи студентам с 1999 года. За все время деятельности мы выполнили более 400 тысяч работ. Написанные нами работы все были успешно защищены и сданы. К настоящему моменту наши офисы работают в 40 городах.

РАЗДЕЛЫ САЙТА

Ответы на вопросы - в этот раздел попадают вопросы, которые задают нам посетители нашего сайта. Рубрику ведут эксперты различных научных отраслей.

Полезные статьи - раздел наполняется студенческой информацией, которая может помочь в сдаче экзаменов и сессий, а так же при написании различных учебных работ.

Красивые высказывания - цитаты, афоризмы, статусы для социальных сетей. Мы собрали полный сборник высказываний всех народов мира и отсортировали его по соответствующим рубрикам. Вы можете свободно поделиться любой цитатой с нашего сайта в социальных сетях без предварительного уведомления администрации.

ЗАДАТЬ ВОПРОС

НОВЫЕ СТАТЬИ

- Убыточность по операциям страхования жизни

- Убыточность по операциям, отличным от страхования жизни

- Относительный показатель страховой убыточности

- Сущность страховой убыточности

- Формы социальной защиты

ПОХОЖИЕ СТАТЬИ